ブログ

2022.07.28

60歳以上の方も働きやすい職場へ~エイジフレンドリー補助金~

近年、多くの方が60歳以上になっても元気に働かれています。

ただ、同じように働いていても

年齢を重ねるほど身体への負荷が大きくなってしまうのはどうしても避けられません。

例えば職場にこんな不安はありませんか?

・床がつるつるで滑りそう・・・

・段差があって転倒しそう・・・

・暑くて熱中症になりそう・・・

・荷台の位置が低くて腰によくない・・・

・運転での踏み間違いが怖い・・・

こういったところから起きてしまう高年齢の方の労働災害を防ぐため、

エイジフレンドリー補助金というものがあります。

エイジフレンドリー補助金とは

60歳以上の方が働く職場の環境改善に要した費用の一部を補助するものです。

対象となる事業者

(1)60歳以上の方を常時1名以上雇用している ※対策を実施する業務に就いていること

(2)中小企業事業者(中小企業事業者の範囲はこちらのHPをご覧ください)

(3)労働保険に加入している

(1)~(3)すべてに該当する必要がありますが、

ざっくりいうと『60歳以上の従業員さんを雇っている中小企業』であれば、該当します。

補助金額

補助対象:高年齢労働者のための職場環境改善に要した経費(物品の購入・工事の施行など)

補助率:1/2

上限額:100万円(消費税除く)

補助対象の具体例

・床がつるつるで滑りそう・・・

⇒床へ防滑素材を設置、防滑靴の購入

・段差があって転倒しそう・・・

⇒スロープの設置、階段へ手すりの設置

・暑くて熱中症になりそう・・・

⇒送風機の購入、体温を下げる機能のある服の購入、休憩施設の整備、

熱中症の危険性を把握できる機器の購入

・荷台の位置が低くて腰によくない・・・

⇒作業姿勢を改善する作業台の設置、重量物搬送機器の設置

・運転での踏み間違いが怖い・・・

⇒自動ブレーキ又は踏み間違い防止装置の導入

(こちらは一部の具体例です。職種によってさまざまな補助対象があります。)

注意ポイント

注意点①

補助率が1/2のため、半額は自己負担となります。

ですので、「以前から問題があったけれども費用がかさむのであきらめていた」というような

以前から購入や対策を考えていたものに使用するのがよいかと思います。

注意点②

交付には審査がありますので、申請すれば必ずもらえるものではありません。

注意点③

交付が決定してから発注・購入・施工をしてください。

交付決定前のものは補助されません。

以上がざっくりとした内容です。

社会的にも高年齢の労働者の継続雇用が求められていますし、

企業側としても、労働力不足に悩む中、熟練の方が元気に働いてくれるのは心強いことだと思います。

元気で働いてもらえる職場づくりに悩まれていましたら、ぜひご活用ください。

・厚生労働省HP エイジフレンドリー補助金について

2020.03.05

コロナウイルスと休業手当

1月16日に国内初の新型コロナウイルス感染者が見つかり、

現在では国内で確認された感染者数は1000人を超えました。

「職場に感染者が出て事業所が休業になった」

「感染しているかもしれない症状があり、職場からしばらく休むように言われた」

そんな話を知人からちらほらと聞くようになりました。

そんな時、休業手当はどうなるのでしょう。

どんな時に休業手当を支払わないといけないの?

どんなことが起きた時に休業手当を払わないといけないのか、労働基準法に定めがあります。

労働基準法第26条では、

使用者の責に帰すべき事由による休業の場合には、使用者は、休業期間中の休業手当(平均賃金の100分の60以上)を支払わなければならない

とされています。

「使用者の責に帰すべき事由???例えばコロナウイルスならどんなものが当てはまるの???」

という感じですよね・・・

新型コロナウイルスに関していくつか例を挙げてご説明すると・・・

個別に様々な事情があると思いますので一概に言えるものではありませんが、

ざっくりと説明してしまうとこのような例があります。

<例1>新型コロナウイルスに感染しており、都道府県知事が行う就業制限により労働者が休業する

⇒休業手当 不要

一般的に「使用者の責に帰すべき事由による休業」に該当しないと考えられますので、休業手当を支払う必要はありません。

なお、被用者保険に加入されている方であれば、要件を満たせば、各保険者から傷病手当金が支給されます。

<例2>感染が疑われる労働者を休業させる

⇒休業手当 要

職務の継続が可能である方について、使用者の自主的判断で休業させる場合には、

一般的に「使用者の責に帰すべき事由による休業」に当てはまり、休業手当を支払う必要があります。

<例3>発熱などがある労働者の自主休業

⇒休業手当 不要

通常の病欠と同様の取り扱いとなります。

<例4>発熱などの症状があることのみをもって一律に労働者に休んでもらう措置をとる

⇒休業手当 要

使用者の自主的な判断で休業させる場合は、一般的には「使用者の責に帰すべき事由による休業」に当てはまり、

休業手当を支払う必要があります。

<例5>新型コロナウイルス感染症によって、事業の休止などを余儀なくされ、やむを得ず休業とする

⇒休業手当 ・・・?

こうなってくるととても微妙で、個別の事情を勘案しなければなりません。

例えば、海外の取引先が新型コロナウイルス感染症を受け事業を休止したことに伴う事業の休止である場合には、

当該取引先への依存の程度、他の代替手段の可能性、事業休止からの期間、使用者としての休業回避のための具体的努力

などなど・・・

休業の回避について通常使用者として行うべき最善の努力を尽くしているかどうかを総合的に勘案し、判断する必要があります。

現在各地の労働局で特別の相談窓口を開設しているようですので、判断に迷うような場合には問い合わせてみるのが安心です。

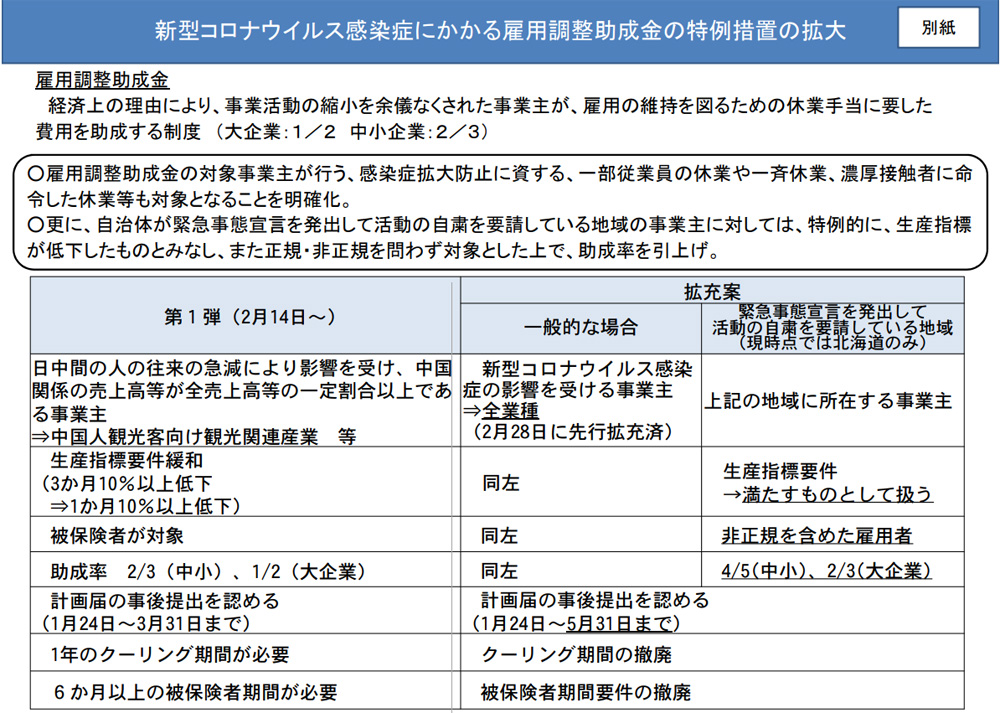

新型コロナウイルス感染症に係る雇用調整助成金の特例措置の拡大

厚生労働省は

『新型コロナウイルス感染症により影響を受ける事業主を支援するため、雇用調整助成金の特例措置の拡大を今後行う予定』

と発表しています。

事業が休止しているような売り上げがない時期に会社が休業手当を支払う負担はかなり大きく、

労働者の生活の安定のための休業手当が、事業自体を危機にさらしてしまうようでは結果的に労働者のためになりません。

そうならないための特例措置・特例措置の拡大といえます。

そもそも雇用調整助成金とは・・・

経済上の理由により、事業活動の縮小を余儀なくされた事業主が、

雇用の維持を図るための休業手当に要した費用を助成する制度

(大企業:1/2 中小企業:2/3)

つまり、

不景気なんかで事業を縮小しないといけなくなった時に労働者を退職させるのではなく、

一時的な休業等を行い、雇用を継続させます。

その際、事業主は休んでもらった労働者に休業手当を支払わないといけませんが、

その費用を助成します。

というようなもので、失業の防止や雇用の安定を目的とした助成金です。

雇用調整助成金の特例措置(2/14~)

すでにこの助成金の特例措置第1弾として

中国人観光客向け観光関連産業等に関して要件の緩和が発表されていました。

特例措置の拡大

その特例措置がさらに拡大される下記の案が出ているようです。

(厚生労働省が発表している資料は こちら)

資料を見ていただくとわかりやすいかと思うのですが、

対象が中国人観光客向け観光関連産業等だけでなく、影響を受ける全業種となり、

緊急事態宣言を発出して活動の自粛を要請している地域に関しては、

生産指標が低下したものとみなし、また正規・非正規を問わず対象とした上で助成率を引上げています。

他にも諸々変更点がありますが、ざっくり言うと 対象がかなり広がり、助成も厚くなった という感じです。

事業主の方は自分だけでなく労働者の方の健康も心配されていることかと思います。

かといって一切外に出ないわけにもいかないですし、誰とも会わないわけにはいきませんよね。

完全に予防することはできませんから

「もしこうなったらこんな助成金がある」ということを覚えておいていただければと思います。

・京都労働局 新型新型コロナ感染症の影響による「特別労働相談窓口」を開設します

https://jsite.mhlw.go.jp/kyoto-roudoukyoku/content/contents/000613296.pdf

・厚生労働省 新型コロナウイルス感染症に係る雇用調整助成金の特例措置の拡大について

https://www.mhlw.go.jp/stf/newpage_09941.html

・厚生労働省 新型コロナウイルスに関するQ&A(企業の方向け)

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/kenkou_iryou/dengue_fever_qa_00007.html#Q3-2

2019.10.24

なかなか厳しい『必要経費』

巷では、芸人さんの設立した会社の申告漏れ・所得隠しがニュースを賑わせていますね。

3年間申告をしていなかったこと・個人的な旅行や被服費を経費として計上していたことなどが指摘されたようです。

ニュースを見た限りでは、この芸人さんの事例では「これは『必要経費』ではないな・・・」と思うのですが、

裁決事例を見てみると、『必要経費』になるようなならないような微妙なところがたくさんあることがわかります。

『必要経費』って意外と(意外でもない?)厳しいんです。

以下は実際に国税不服審判所で必要経費であるか否かが判断されたケースです。

不動産賃貸業を営むAさんが購入した書籍は必要経費?

個人でアパート経営をしているAさんは、経営のノウハウに関する本や住宅リフォームに関する本を購入し、

経費として計上していました。

ところがこの必要経費をめぐって税務署と争いになり、国税不服審判所に判断してもらうことに。

結果

不動産賃貸経営のノウハウに関する本・・・必要経費として認められない

住宅リフォームに関する本・・・必要経費

(国税不服審判所 裁決年月日:平成30年9月12日)

経営のノウハウに関する本は、事業に直接関係があるとは言えないとして、認められませんでした。

対してリフォームに関する本は「コンクリートのひび割れの補修方法」について記述があり、

Aさんは実際にひび割れの補修を行っていたため、必要経費として認められました。

つまり、業務になんらかの関係があるものでも、直接業務に関係しなければ必要経費として認められないということです。

微妙だな・・・と不安に思うことがあれば、顧問税理士に話されてみてはいかがでしょうか。

最初に述べた芸人さんの件も、ニュースで表面をなぞっただけなので詳しいところはわかりませんが、

お互いにもっとコミュニケーションが取れていたらなぁ・・・と思うばかりです。